Pressemitteilung -

Medizintechnikbranche: Weltweit sinkende Margen treffen deutsche Unternehmen besonders stark

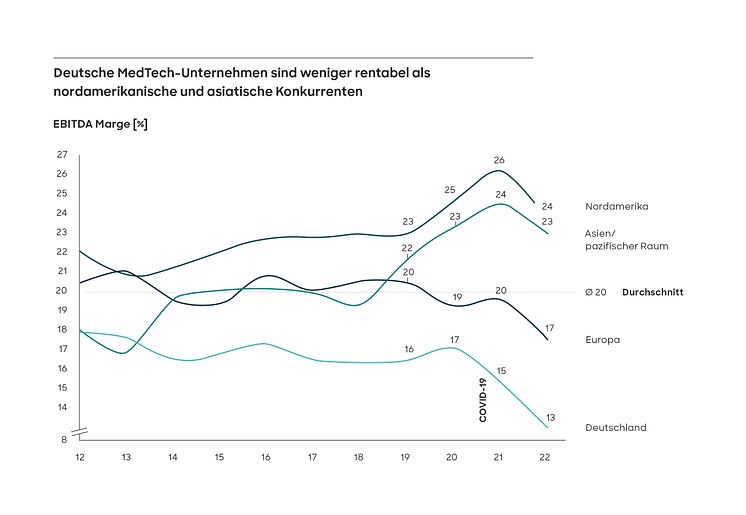

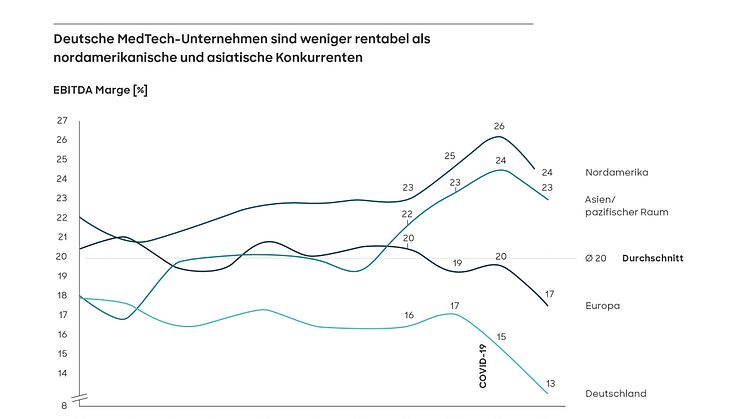

- Durchschnittliche Gewinnspanne deutscher MedTech-Firmen sinkt von 17 Prozent im ersten Halbjahr 2022 auf 14 Prozent im ersten Halbjahr 2023

- Nordamerikanische Unternehmen halten ihren Rentabilitätsvorsprung konstant

- Geschäft mit Labor- und Diagnostiklösungen (26 Prozent) und chirurgischen Instrumenten (22 Prozent) am profitabelsten

München, November 2023: Die Rentabilität der MedTech-Branche hat 2022 und 2023 weltweit deutlich abgenommen. Gründe sind steigende Kosten für Energie, Rohstoffe und Löhne, aber auch Lieferkettenprobleme. Unternehmen mit Sitz in Deutschland sind überdurchschnittlich betroffen, ihr EBITDA sank im ersten Halbjahr 2023 auf nur noch 14 Prozent des Umsatzes, das sind drei Prozent weniger als im Vorjahreszeitraum und acht Prozent weniger als bei Wettbewerbern in Nordamerika. Gleichzeitig zeigen sich deutliche Unterschiede innerhalb der Branche: Am schlechtesten schneiden Hersteller von Einwegmaterial (12 Prozent) ab, während es in den Segmenten Labor- und Diagnostiklösungen (26 Prozent), chirurgische Instrumente (22 Prozent) sowie medizinische Hilfsmittel und Geräte (18 Prozent) vergleichsweise gut lief. Das ergibt die Global MedTech Study 2023, für die Experten von Roland Berger mehr als 100 der weltweit führenden börsennotierten Unternehmen der Branche analysiert haben.

„Der Umsatz der globalen MedTech-Branche steigt zwar nach wie vor im Schnitt um etwa acht Prozent pro Jahr, doch in jüngerer Vergangenheit sind die Kosten vor allem durch geopolitisch bedingte Energie- und Rohstoffpreissteigerungen sowie inflationsbedingte Lohn- und Gehaltserhöhungen überdurchschnittlich gestiegen“, sagt Thilo Kaltenbach, Partner von Roland Berger. „Die Unternehmen haben zwar versucht, die höheren Produktionskosten an die Kunden weiterzugeben, doch ist dies nur zum Teil gelungen. Dementsprechend sinken weltweit die Gewinnspannen der Unternehmen.“

Dabei zeigt die Analyse deutliche Unterschiede, sowohl regional als auch sektoral: So ist der Anteil der Unternehmen mit unterdurchschnittlicher Leistung in Deutschland größer als in Resteuropa, Nordamerika oder dem asiatisch-pazifischen Raum. Während etwa in den USA und Kanada die durchschnittlichen Margen von Mitte 2022 bis Mitte 2023 von 25 auf 22 Prozent zurückgingen, sank das EBITDA europäischer MedTech-Unternehmen von 20 auf nur noch 17 Prozent des Umsatzes; in Deutschland von 17 auf 14 Prozent.

Sektoral gesehen blieben die Bereiche Labor und Diagnostik mit einer mittleren Marge von 26 Prozent im ersten Halbjahr 2023 der profitabelste Teil der Branche; sie verloren einen Prozentpunkt gegenüber dem zweiten Halbjahr 2022 und fünf Punkte gegenüber dem pandemiebedingten Allzeithoch von 2021. Ähnliches gilt für Anbieter von chirurgischen Instrumenten und medizinischen Hilfsmitteln und Geräten, bei denen die Rentabilität mit 22 beziehungsweise 18 Prozent inzwischen wieder etwa auf dem Niveau von vor der Pandemie liegt.

Optimierungsprogramme zeigen Wirkung

Im Dentalsegment sanken die Margen um einen Punkt auf 14 Prozent. Hier sorgten allerdings Innovationen und Digitalisierung für ein verbessertes Leistungsportfolio der Unternehmen und ein entsprechend starkes Umsatzwachstum, das die Wirkungen des harten Wettbewerbs und der großen Verhandlungsmacht auf Kundenseite zum Teil ausglich. Die niedrigsten Gewinnspannen haben mit 12 Prozent nach wie vor die Segmente Dienstleistungen und Verbrauchsmaterialien: Sie leiden unter inflationsbedingten Lohnerhöhungen und einer begrenzten Produktdifferenzierung. Dennoch konnten beide Segmente als einzige ihre Margen im ersten Halbjahr 2023 stabilisieren und sogar leicht verbessern. „Hier wirken Programme zur Leistungsverbesserung, die beispielsweise zu mehr Automatisierung und einer Verringerung des Personalbestands geführt haben“, Marco Bühren, Principal bei Roland Berger.

Für den Roland Berger-Experten sind die sinkenden Gewinnspannen ein Beleg für den Druck, dem die MedTech-Branche aktuell ausgesetzt ist. Doch die Studie zeigt auch, dass nicht alle Unternehmen gleich betroffen sind und manche deutlich besser abschneiden als andere. „Wer in der aktuell schwierigen Wettbewerbssituation bestehen will, muss sich fragen, was die erfolgreicheren Unternehmen besser machen als die Nachzügler“, sagt Kaltenbach. „Ein Allheilmittel gibt es nicht, aber unsere Analyse zeigt, dass die stärksten Firmen vier Merkmale gemeinsam haben: erstens eine herausragende unternehmerische Führung, zweitens eine kohärente Strategie, drittens eine hohe Umsetzungskompetenz und viertens eine angemessene Größe und Finanzlage. Es ist nun auch an der Zeit, die Investitionen in Robotics und Digitalisierung in profitable Geschäftsmodelle zu übersetzen. Langfristig kommt noch die ‚Licence to operate‘ dazu, für die es eine gute Umwelt-, Sozial- und Governance-Strategie (ESG) braucht. Wer an diesen Hebeln ansetzt, hat gute Chancen, die eigene Rentabilität und damit den Geschäftserfolg auf Dauer zu sichern.“

Themen

Kategorien

Roland Berger ist die einzige Strategieberatung europäischer Herkunft mit einer starken internationalen Präsenz. Als unabhängige Firma, im alleinigen Besitz unserer Partnerinnen und Partner, sind wir mit 51 Büros in allen wichtigen Märkten präsent. Unsere 3000 Mitarbeiterinnen und Mitarbeiter zeichnet eine einzigartige Kombination aus analytischem Denken und empathischer Einstellung aus. Angetrieben von unseren Werten Unternehmergeist, Exzellenz und Empathie sind wir überzeugt davon, dass Wirtschaft und Gesellschaft ein neues, nachhaltiges Paradigma benötigen, das den gesamten Wertschöpfungskreislauf im Blick hat. Durch die Arbeit in kompetenzübergreifenden Teams über alle relevanten Branchen und Geschäftsfunktionen hinweg bietet Roland Berger weltweit die beste Expertise, um die tiefgreifenden Herausforderungen unserer Zeit heute und morgen erfolgreich zu meistern.